「あー、借金なくならないかなー」と思うことありますよね。

私も3年ほど前、毎日のように考えていました。

借金返済時の私は、「何としても自力で稼いで、借金を返すんだ!」という発想しかなかったので、寝る間も惜しんで働くなど、がむしゃらにやっていました。

しかし、実は「債務整理」を活用することで、より効率的に借金を解決できることがわかりました。

そこでこの記事では、「債務整理」という手段を用いて、過去に作ってしまった借金を解決する方法について紹介したいと思います。

この記事を見ることで、過去に作った借金で苦しんでいる状態から抜け出すための方法をわかるようになります。借金解決の手段の一つとして、参考になれば幸いです。

借金を解決するための方法:債務整理

過去に作ってしまった借金を解決するために行える方法の一つとして、債務整理があります。

債務整理とは、支払えなくなった借金を減額したり、借金を帳消しにしてもらう手続きのことです。債務整理の中にはいくつか種類があり、自己破産・個人再生・任意整理などがあります。それぞれ特徴が異なるため、借金の金額や状況に応じてどれを使うべきかが変わってきます。

「債務整理」とは、自己破産・個人再生・任意整理などの借金を減額したり、借金を帳消しにする手続きのこと。

自己破産・個人再生・任意整理の使い所

自己破産・個人再生・任意整理のどれを使えば良いかの目安は、借金総額と年収を比較することでおおよそ判断できます。

年利10%以上の高金利で借りている場合、

「年収の1/3 ≦ 借金総額 < 年収の1/2」 →任意整理

「年収の1/2 ≦ 借金総額 < 年収と同額」 →個人再生

「年収と同額 ≦ 借金総額」 →自己破産

次に、よくあるケースごとに、自己破産・個人再生・任意整理のどれを使った方が良いかについて、簡単に解説して行きます。

・借金を0にする →自己破産

・借金の利息を無くして、元本も減額したい →個人再生

・借金の利息を無くして、元本だけを返済する →任意整理

・借金の利息も元本も返済する →「通常通りの返済」

・100万以下・・・任意整理か「通常通りの返済」

・100万〜200万・・・任意整理か自己破産

・200万〜5000万・・・個人再生か自己破産

・5000万以上・・・自己破産

※2種類あるのは、状況に応じて変えた方が良いため

※収入によって変わってくるケースあり

・保証人に債務がいってしまっては困る →任意整理

・保証人に債務がいってしまっても気にしない、保証人はいない →自己破産か個人再生

・持ち家を手放しても良い →自己破産

・持ち家は手放さずに、借金や利息を減額したい →個人再生か任意整理

・持ち家は手放さずに、借金を帳消しにしたい →それはできません

より詳しく知りたい方は、参考になるサイトを紹介するので、ご確認ください。

個人再生と債務整理の違いは?デメリットや減額幅・条件などまとめ

【これで解決!債務整理】さん

※表にしてまとめてあるので、わかりやすいです

債務整理で借金解決!債務整理の種類やメリット・リスクとは

【債務整理救助隊〜借金の悩みに弁護士が回答〜】さん

※債務整理を図で分類しているので、わかりやすいです

お金が借りられない「金融ブラック」について

債務整理をした後は、CIC(CREDIT INFORMATION CENTER)などの信用情報機関に事故情報として記載されます。

信用情報機関とは、お金を借りようと申し込んだ時や、クレジットカードを作ろうと申し込んだ時に、申し込まれた銀行やクレジットカード会社が、この人にお金を貸したり、カードを発行したとしても、ちゃんと支払いしてもらえるかを確認すべく、今までの支払い実績をまとめた情報を持っているところです。いわばお金の履歴書のようなものです。

この信用情報機関に、事故情報が載ってしまっている状態は「金融ブラック」と呼ばれています。

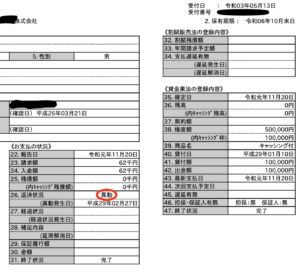

この金融ブラックとなっている場合、信用情報機関では「異動」と書かれています。以下が実際に異動と書かれているものです。

自分の信用情報がどうなっているか気になる方は、インターネットで1000円で照会できるので、一度取ってみることをおすすめします。

記載された事故情報は、完済してから5年は残ったままとなるので、完済後5年間はローンを組んだり、お金を借りることはできません。逆に言えば、完済してから5年経てば、ローンを組めるようになるわけで、一生ローンが組めないわけではないので、ありがたいものです。

また、最終的には債務整理をする際には弁護士に依頼をして行うことになるので、弁護士に相談するのが一番だと思います。無料相談というのもサービスとしてあるので、活用すると良いと思います。

国が設立した法的トラブル解決の総合案内所

まとめ

この記事では、債務整理を使って借金を解決する方法について、紹介しました。

まとめると、

【目安】 ※年利10%以上の高金利で借りている場合

「年収の1/3 ≦ 借金総額 < 年収の1/2」 →任意整理

「年収の1/2 ≦ 借金総額 < 年収と同額」 →個人再生

「年収と同額 ≦ 借金総額」 →自己破産

【特徴的な分類】

・借金を帳消しにしたい →自己破産

・借金をなるべく減らしたいけれど、持ち家(住宅ローンを組んでいる家)を手放したくなく、200万〜5000万の借金がある場合 →個人再生

・その他 →任意整理がおすすめ

となります。

債務整理をすることで、金融ブラックになることなどのデメリットはもちろんあるので、それを踏まえた上で行うのが大事です。しかし、毎月頑張っても借金を返せる金額が少なく、利息を払うのでいっぱいいっぱいになっている場合は、債務整理を検討した方が良いと思います。

借金はできるだけ早く完済して、借金を返すために使っていた時間やお金を、自分のやりたいことに使えるようになることを切に願います。

余談:運営者の実体験より

私自身は債務整理をしたことがありませんが、実質カード会社と債務整理のような形になってしまったのが一社ありました。今も「異動」とついて残っています。

当時、MLMがきっかけで作ってしまった借金の総額は200万以上あったと思いますが、全て「通常通りの返済」で返していたため、利息も含めて返済しました。

それらはどこに借りていたかというと、アコム・プロミス・クレジットカードのキャッシング・リボ払い(※敬称略)などです。つまり、年利15%というかなり高金利で借りてしまっていたので、利息で多くのお金を支払っていました。

借金が200万で年利15%の場合、単純計算で年間30万を利息として払っていることになります。当時、月10万以上は返済に充てていたので、3ヶ月分位は利息に消えていたそうです、、残念ながら、そんなことを考える余裕もなく、ただひたすらに目の前の返済をしていました。

今考えてみると、大した財産を持っているわけでもないですし、既に金融ブラック状態になっているので、債務整理をした方が圧倒的に早く借金を完済できていたと思います。完済できるのが早いということは、金融ブラック状態でなくなるのも早くなるので、メリットしかないです。(こういう言い方も変ですが、もったいなかった。。。)

もちろん、休み返上の働き詰めで借金返済に明け暮れたことによって、お金の大事さに気付けましたし、月々のキャッシュフローの管理も今ではちゃんとできるようになりました。お金の管理という面ではかなりスキルアップできたのではないかと思います。

ですが、債務整理という制度がある以上、使えるものは使った方が良いです。特に私のように、そもそも金融ブラックの状態なのであれば、ほぼデメリットがないので、使わない理由がありません。ただでさえ上り坂なのに、わざわざ下りのエスカレーターを選んで上っているようなものです。

この記事を読んで、自分の借金や債務整理という制度に向き合い、自分の人生が少しでも好転したというきっかけになれれば、とても嬉しく思います。

そんな経験をしている私で良ければ相談にのりますので、相談されたい方がいましたら、下記のLINE追加からメッセージを頂けたら幸いです。正直、具体的な解決策は出せないかもしれませんが、話を聞くことはできると思います。

【↑相談希望の方は、こちらから↑】

MLMで借金を作ってしまった方が、いち早く新たな人生を踏み出せるようになることを願っております。このブログを通じて、少しでも力になれば幸いです。